بازار آریا - کاظم بیابانی خامنه (1) از سال 1399 کریدور نرخ سود به عنوان تکنیکی برای کنترل نرخ سود کوتاهمدت در بازار بین بانکی توسط بانک مرکزی به اجرا گذاشته شده است.

در قالب این رویکرد، بانکها میتوانند ذخایر مورد نیاز خود را در نرخ سقف کریدور با وثیقهگذاری اوراق دولتی از بانک مرکزی تامین کنند 2 و در صورتی که ذخایر مازادی داشتند، آن ذخایر را در نرخ کف کریدور نزد بانک مرکزی سپردهگذاری نمایند. علاوه بر این بانک مرکزی از طریق خرید و فروش اوراق دولتی در عملیات بازار باز، تلاش میکند نرخ سود در بازار بین بانکی را در درون این کریدور و حول نرخ سود هدف خود حفظ نماید.

با نگاهی به آمارهای منتشره از بازار بین بانکی، ملاحظه میشود که طی این سالها، در اغلب دورهها نرخ بازار بین بانکی به سقف کریدور بسیار نزدیکتر بوده، و با شروع فصل چهارم سال 1403 تقریبا نرخ بازار بین بانکی زیر 0.05 واحد درصد از سقف کریدور فاصله داشته است. از ابتدای سال 1404 نیز این روند وجود داشت تا اینکه پس از شروع جنگ تحمیلی 12 روزه، به دلیل اقدامات حمایتی بانک مرکزی و دولت، ذخایری به شبکه بانکی تزریق شده و در تیرماه 1404 نرخ بازار بین بانکی تا حدود 0.4 واحد درصد نیز از نرخ سقف کریدور فاصله گرفت. با این حال، آخرین آمار منتشره نشان میدهد که نرخ بازار بین بانکی در سطح 23.99 درصدی رسیده که تقریبا همان نرخ سقف کریدور است.

نزدیکی یا برابر شدن نرخ سود بین بانکی و نرخ سقف کریدور سیاستی، همواره این بحث و مناظره را مطرح نموده که چرا بانک مرکزی اقدامات لازم برای انتقال کریدور نرخ سود را انجام نمیدهد تا این وضعیت اصلاح شود و چرا از نرخ بازار بین بانکی برای سیگنالدهی به اقتصاد و البته کنترل تورم استفاده نمیشود. همچنین برخی از تحلیلگران با استناد به این وضعیت، از کاهش کارآیی کریدور میگویند و برخی افزایش نرخ سود را توصیه نموده و یا محتمل میدانند. بر همین اساس، اجازه میخواهم نکاتی را با خواننده گرامی به بحث بگذارم.

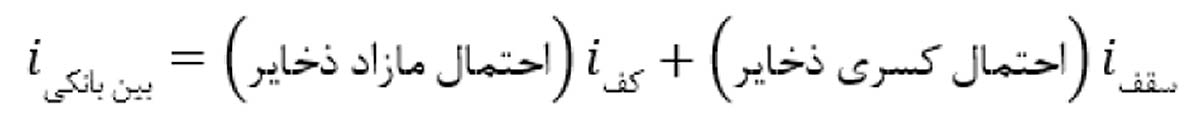

اول، به نحوه شکلگیری نرخ سود در بازار بین بانکی نگاه کنیم. اصولا نرخ سود بازار بین بانکی در کریدور، برابر متوسط موزون نرخ سود کف و نرخ سود سقف کریدور بوده و وزن آنها نیز احتمال بروز مازاد ذخایر و کسری ذخایر در هر روز است:

بنابراین تا زمانی که شبکه بانکی دچار کسری ذخایر باشد، نرخ سود بازار بین بانکی به سمت سقف کریدور متمایل خواهد بود و هرچه نرخ سقف بیشتر باشد نرخ بازار نیز بیشتر خواهد بود.

دوم، باید پرسید که اصولا بانکها چرا با کسری ذخایر مواجه میشوند؟ شواهد و تجربیات داخلی و خارجی، در اغلب موارد شکست

بانک در اجرای اصول حاکمیت شرکتی و مدیریت ریسک را علت آن معرفی میکنند. با این حال از نقش فاکتورهای ریسکی اقتصادکلان که مسیر تحقق جریانهای نقد ورودی و خروجی به

بانک را مختل میکنند، نیز نباید چشم پوشی نمود. به عبارت بهتر، ترکیب فاکتورهای داخلی

بانک (نظیر مدیریت دارایی-بدهی نادرست) و محیط کلان

اقتصادی (نظیر افزایش نکول مطالبات)،

بانک را در وضعیتی قرار میدهد که ذخایر نقد لازم برای تسویه تعهدات روزانه خود را نتواند تامین کند.

در این وضعیت،

بانک ناچار به رجوع به بازار بین بانکی میشود و در صورتی که نتواند تمام ذخایر مورد نیاز را از

بانک دیگری استقراض کند، اگر اوراق دولتی داشته باشد از تسهیلات ریپو (توافق بازخرید) در عملیات بازار باز استفاده میکند (به شرط پذیرش

بانک مرکزی). در صورتی که باز هم کسری ذخایر جبران نشود و اوراق دولتی نزد

بانک کافی باشد،

بانک از تسهیلات قاعدهمند (در سقف کریدور) استفاده میکند؛ اما اگر هنوز هم کسری ذخایر باقی بماند،

بانک ناچار به اضافه برداشت از

بانک مرکزی با نرخ جریمه تعیین شده خواهد بود تا تعهدات خود را ایفا نماید (که علاوه بر هزینه بسیار بیشتر تامین مالی، ریسک شهرت و جرایم نظارتی نیز برای

بانک خواهد داشت).

سوم، همانطور که گفته شد،

بانک مرکزی به عنوان آخرین قرضدهنده و با هدف حفظ سیستم مالی، در پایان روز کسری ذخایر باقی مانده بانکها (که از روشهای دیگر تامین مالی نشده) را، با نرخ جریمه 34 درصد، تامین میکند. بنابراین نهایتا تمام کسری ذخایر بانکی در پایان روز صفر میشوند؛ در غیر اینصورت تراکنشهای

اقتصاد تسویه نخواهند شد. همچنین، تا زمانی که نرخ سقف کریدور کمتر از 34 درصد باشد و شبکه بانکی کسری ذخایر داشته باشد، نرخ بازار بین بانکی به نرخ سقف کریدور نزدیک خواهد بود، مگر اینکه تزریق ذخایر در قالب عملیات بازار باز به میزانی انجام شود که کسری ذخایر بانکی را کاملا حذف کند؛ که البته لازمه آن وجود اوراق دولتی کافی نزد بانکهای متقاضی بوده و تبعات آن احتمالا کاهش نرخ سود و انبساط پولی خواهد بود که چالشهای

تورمی و تحریک

قیمت داراییها را به همراه خواهد داشت.

چهارم، آیا چون نرخ سود به سقف کریدور نزدیک شده،

بانک مرکزی باید کریدور را به بالا انتقال دهد؟ جواب بستگی دارد به اینکه

بانک مرکزی چه اهدافی را دنبال میکند.

بانک مرکزی در سیاستهای پولی متعارف و تحت رژیمهای هدفگذاری

تورمی از ابزار نرخ سود برای متاثر نمودن تقاضای کل استفاده میکند(زمانی که

تورم منشأ مازاد تقاضا دارد) تا به هدف ثبات قیمتی برسد. اما برای اینکه ابزار نرخ سود به شکل موثری بر تقاضای

اقتصاد اثر کند، باید مکانیسمهای انتقال سیاست پولی در

اقتصاد درست عمل کنند. احتمالا مهمترین شرط عملکرد درست مکانیسمهای انتقال نیز توانایی شبکه بانکی در انبساط و انقباض ترازنامه بدون بروز اختلال در کارآیی عملکرد اصلی بانکداری است.

از این رو و با توجه به شواهد و قرائنی که حاکی از وجود مشکلاتی در شبکه بانکی کشور است، نمیتوان از ابزار نرخ سود و مکانیسم انتقال سیاست پولی انتظار داشت که به شکل مناسبی در جهت دستیابی

بانک مرکزی به هدف ثبات قیمتش موثر باشند(حتی اگر شوکهای

تورمی ناشی از سمت تقاضا باشند). بنابراین چه افزایش نرخ سود و چه کاهش نرخ سود، آن کارکرد متعارف و استانداردی که در کتب درسی معرفی میشوند را نخواهد داشت و احتمالا نه تنها به تاثیرگذاری بر تقاضای موثر

اقتصاد و تثبیت قیمتی کمک نمیکند، بلکه میتواند مخل ثبات مالی نیز باشد (فارغ از موضوع بانکداری، کارکرد ابزار نرخ سود و اثرگذاری هدفگذاری

تورمی برای ثبات قیمتی در

اقتصادی نظیر

ایران که در معرض شوکهای متوالی و بزرگ رابطه مبادله قرار دارد، خود محل بحث جدی است).

پنجم، پای مساله مهمتری به نام ثبات مالی در میان است. در صورتی که در شرایط کنونی

بانک مرکزی قصد استفاده فعال از ابزار نرخ سود را داشته باشد و فرض کنیم بخواهد نرخ سود را افزایش دهد، در شبکه بانکی هزینه تامین مالی بانکها افزایش مییابد، خالص حاشیه بهرهای آنها کاهش یافته و در نتیجه فشار بیشتری بر تقاضای ذخایر آنها وارد میشود. این افزایش فشار به بانکها به بخش حقیقی نیز منتقل خواهد شد و احتمالا نه تنها دسترسی به اعتبار سختتر و هزینه تولید بیشتر میشود، بلکه احتمالا نرخ نکول مطالبات بانکها نیز افزایش مییابد.

در بازار داراییها، شاهد افت

قیمت داراییها خواهیم بود و این میتواند به چالشهای بیشتری حتی برای بانکها (نظیر فروش اضطراری داراییها زیر قیمت، افت نسبتهای کفایت

سرمایه و پوشش نقد) منجر شود و نهایتا باز هم

بانک مرکزی برای حفظ شبکه بانکی و ثبات مالی به عنوان آخرین قرض دهنده نجاتدهنده بانکها خواهد شد، اما اینبار با هزینه بیشتر برای کل اقتصاد. در کنار اینها، با دولتی مواجه هستیم که بخش وسیعی از کسری بودجه را از طریق انتشار اوراق مالی تامین مالی میکند و افزایش نرخ سود حتی ممکن است پایداری تامین مالی آن را با ریسک مواجه نماید. بنابراین، سیاستگذار پولی لازم است در کنار هدف قیمتی به هدف ثبات مالی نیز توجه داشته باشد؛ در واقع سیاست پولی را نمیتوان به شکلی ایزوله از ثبات مالی

اقتصاد در نظر گرفت و اجرا نمود و هنر سیاستگذار پولی نیز زمانی هویدا میشود که بتواند در چنین شرایطی به اهدافش دست یابد.

بنابراین، اگر بخواهم جمع بندی کنم: 1. کریدور نرخ سود ابزاری سیاستی در اختیار

بانک مرکزی برای تعیین حجم ذخایر بازار بین بانکی و هزینه تامین ذخایر بانکی است و نباید از آن انتظار کارکرد دیگری داشت؛ 2. در شرایطی که خالص شبکه بانکی با کسری ذخایر مواجه باشد، نرخ بازار بین بانکی همان نرخ سقف کریدور خواهد بود، مگر اینکه از طریق عملیات بازار باز ذخایر کافی به بانکها تزریق شود؛ 3.بانک مرکزی برای حفظ کارکرد نظام پرداخت و تسویه اقتصاد، در پایان هر روز باید کسری ذخایر بانکها را جبران نماید؛ 4.بانک مرکزی اگرچه باید با استفاده از ابزارهای در اختیارش به دنبال ثبات قیمتی باشد، اما همواره لازم است از حفظ و تقویت ثبات مالی

اقتصاد نیز اطمینان یابد، زیرا در غیر اینصورت در تثبیت قیمتی نیز ناموفق خواهد بود؛ 5. با توجه به شرایط فعلی

اقتصاد ایران که به طور همزمان با چالشهای وسیعی در شبکه بانکی، دولت و به طور کل بخش مالی مواجه است، ابزار نرخ سود با احتمالی بالا کارآمدی قابل انتظار را ندارد و تغییرات آن میتواند ثبات مالی کشور را شدیدا تهدید کند.

پاورقی :

1: مطالب این یادداشت صرفا نظرات و ملاحظات شخصی نگارنده در جایگاه یک پژوهشگر

اقتصادی است.

2: حداکثر به میزان 30 درصد

سرمایه ثبتی

بانک و تنها برای 75 روز کاری در هر سال، این تسهیلات قابل دریافت است. بنابراین

بانک لازم است مدیریت ریسک نقدینگی مناسبی داشته باشد. در غیر اینصورت ناچار به توسل به روشهای تامین مالی دیگر خواهد شد.

* پژوهشگر اقتصادی