بررسی بازدهی 5 بازار در 20 سال اخیر

جذابیت زمین هنوز از سکه و دلار بیشتر است

اقتصاد ايران

بزرگنمايي:

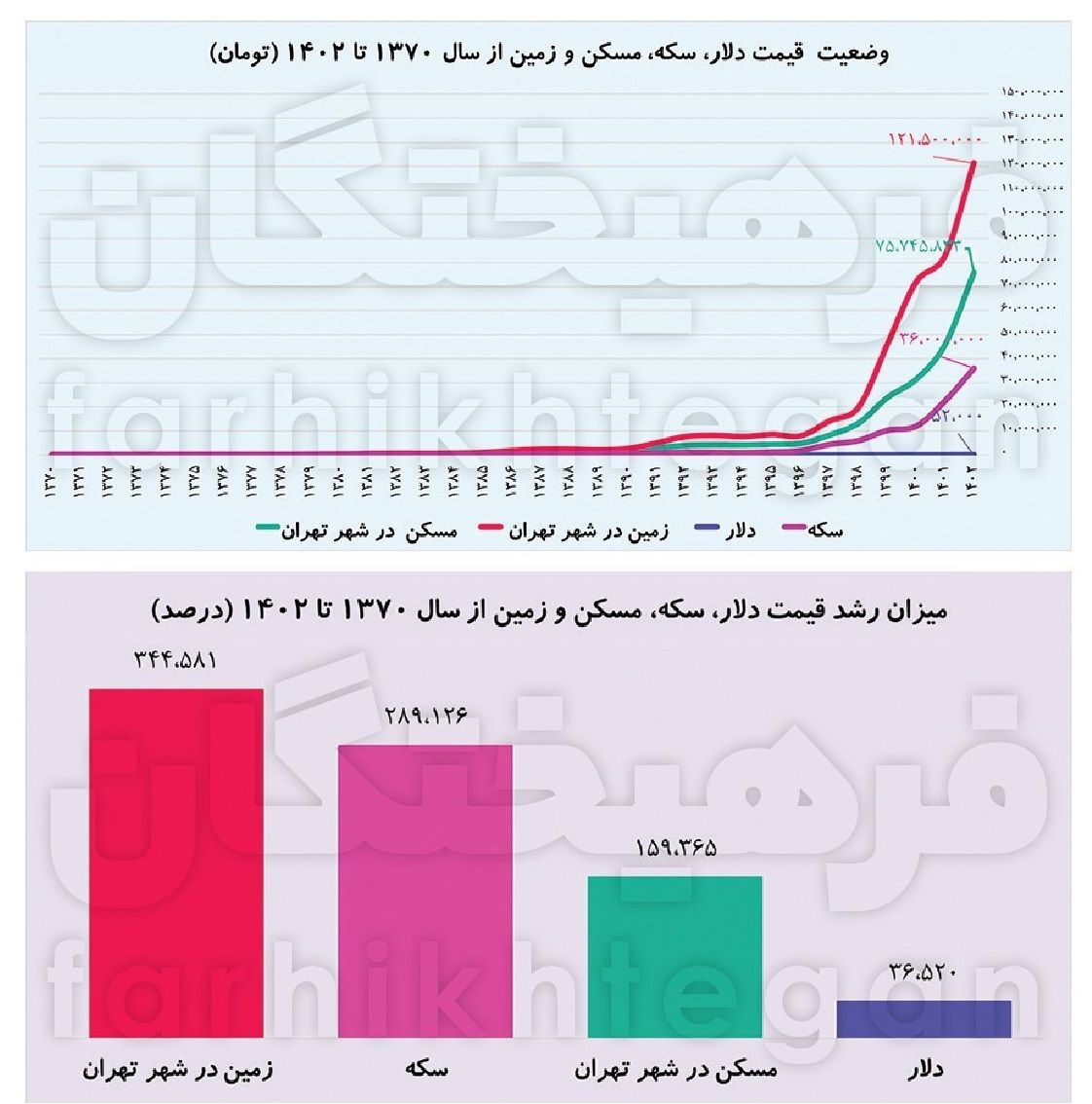

بازار آریا - طبق آمارها، از سال 1370 تا 1402 مقایسه قیمت دلار، سکه، زمین و مسکن نشان میدهد زمین در رتبه اول بازدهی قرار داشته است، بهطوریکه قیمت زمین در شهر تهران طی دوره 32 سال اخیر رشد 3447 برابری داشته، طی این مدت سکه طرح قدیم رشد 2892 برابری، مسکن رشد 1600 برابری و دلار غیررسمی نیز رشد 366 برابری داشته است.

یکی از بزرگترین هزینههای خانوارهای شهری، هزینه اجاره مسکن است. براساس دادههای هزینه- درآمد خانوار، سهم مسکن از هزینههای خانوارهای ساکن در استان تهران تا سال 1401 به 51 درصد و در کل مناطق شهری کشور به 38 درصد رسیده است. پرواضح است این مقدار در شهر تهران ارقام بالاتری را نیز به ثبت رسانده است. آمارها نشان میدهد طی سه دهه اخیر زمین و مسکن که از بیمه دائمی دولتها برخوردار بوده (با حاشیه امن ناشی از عدم پرداخت مالیات و سایر ریسکهای ناشی از بروکراسی دولتی)، بالاترین بازدهی و سود شیرین را عاید دارندگان این داراییها کرده است. طبق آمارها، از سال 1370 تا 1402 مقایسه قیمت دلار، سکه، زمین و مسکن نشان میدهد زمین در رتبه اول بازدهی قرار داشته است، بهطوریکه قیمت زمین در شهر تهران طی دوره 32 سال اخیر رشد 3447 برابری داشته، طی این مدت سکه طرح قدیم رشد 2892 برابری، مسکن رشد 1600 برابری و دلار غیررسمی نیز رشد 366 برابری داشته است. این درحالی است که در همین مدت، حداقل دستمزد کارگران 531 برابر شده است. پرواضح است ازجمله دلایل بحرانیتر شدن مساله تامین مسکن برای دهکهای مختلف درآمدی، وابستگی بسیار قوی به شرایط اقتصاد کلان کشور ازجمله تورم عمومی بالا و عدمثبات شرایط اقتصاد کلان بوده و این موضوع هم در بخش عرضه و هم در بخش تقاضا در بحرانی کردن بازار مسکن نقش اول را داشته است. بنابراین طبیعی است دولت برای طراحی سازوکار مناسب ساماندهی بازار مسکن ابتدا باید به ثباتبخشی شرایط اقتصاد کلان کشور توجه کند. اما در این بین مسالهای که نمیتوان از آن چشمپوشی کرد، هجوم تقاضاهای سفتهبازانه به بازار مسکن و احتکار زمین و مسکن توسط ملاکان است. گرچه شرایط تورمی افراد را در کوتاهمدت مجبور به سپر قراردادن املاک و مسکن در مقابل تورم کرده و تقاضاهای سفتهبازانه را تحریک و وارد بازار مسکن میکند، اما افراد زیادی نیز در بازار مسکن ایران هستند که با لحاظ تورم بلندمدت (حداقل 20 درصد سالانه)، دست به احتکار مسکن میزنند. این افراد هم شامل اشخاص حقیقی است و هم شامل اشخاص حقوقی. بررسی تجربههای جهانی نشان میدهد اخذ مالیات توسط دولتها در کشورهای مختلف با اهداف گوناگونی ازجمله تامین مالی فعالیتهای دولت، تخصیص بهینه منابع و کنترل سفتهبازی صورت میگیرد. در این میان مالیات بر بخش مسکن بهعنوان یکی از مهمترین بخشهای اقتصادی نیز از سالیان گذشته در بسیاری از کشورها وجود داشته است.

زمین در رتبه اول بازدهی

در کنار تورمهای مداوم و نااطمینانیهای حاکم بر فضای فعالیتهای اقتصادی، بازار مسکن و زمین در دو دهه اخیر یکی از بیثباتترین بخشهای اقتصاد ایران بوده و همواره کانون توجه انگیزههای سفتهبازانه سرمایهگذاران فراوانی بوده است. آمارها درخصوص رشد قیمت زمین در تهران بسیار قابل تامل است. برای مثال درحالیکه قیمت زمین در شهر تهران با رشد 3447 برابری (حدود 345 هزار درصد) از متری 35 هزار تومان در سال 1370 به بیش از 121 میلیون تومان در سال 1402 رسیده، طی این مدت سکه طرح قدیم با رشد 2892 برابری (حدود 289 هزار درصد) از 12.5 هزار تومان به 36 میلیون تومان، مسکن با رشد 1600 برابری (حدود 159 هزار درصد) از 47.5 هزار تومان به حدود 76 میلیون تومان (میانگین سالانه) و دلار غیررسمی نیز با رشد 366 برابری (حدود 36 هزار درصد) از 142 تومان به حدود 52 هزار تومان تا پایان سال رسیده است.

اینکه چرا رشد قیمت زمین بالاتر از رشد سایر شاخصهاست، عباس شاکری و همکارش در مقالهای با عنوان «تحلیلی بر وضعیت رشد قیمتهای زمین و مسکن و ارتباط آن با برخی متغیرهای کلان اقتصاد ایران» این موضوع را از منظر بخش تقاضا و نقدینگی مورد بحث و بررسی قرار دادهاند. این دو پژوهشگر اقتصادی در این خصوص مینویسند: «به عبارت واضحتر زمین و مسکن بهعنوان یک کالای سرمایهای که جریان خدمات مستغلات ارائه میدهد یکی از بخشهای مولد و مهم اقتصاد است. اما وقتی جنبه سوداگری آن شدت مییابد و وارد پرتفو میشود و سودهای کلان عاید عدهای میکند، هزینه فرصت منابع مولد را بالا میبرد و سهم عوامل اقتصادی مولد را کم میکند و توزیع تابعی درآمد را بدتر کرده و ماهیت نامولد پیدا میکند. پرشهای قیمتی مسکن بدون تردید با همراهی و همسازی نقدینگی امکانپذیر بوده است. بنابراین رشد نقدینگی بدون تردید در ایجاد و پرشهای کمسابقه بخش مسکن موثر بوده است. اما ماهیت سوداگری فعالیتهای این بخش باعث شده رونق خرید زمین و مسکن هم خود موجب تحریک پول منفعل شود و کمیت و کیفیت نقدینگی را تحتتاثیر قرار دهد.» آنطور که نمودار نشان میدهد، ضمن همجهت بودن رشد، قیمت زمین و مسکن در دو دهه اخیر بسیار بیشتر از رشد نقدینگی بوده است. دلیل اصلی این تفاوت این است که سهم بالنسبه بیشتری از نقدینگی صرف معاملات مربوط به زمین و مسکن شده است. شاکری و همکارش معتقدند اساسا یکی از دلایل اینکه نقدینگیهای تزریق شده به اقتصاد طبق قاعده پایدار و رابطه یکبهیک در رشد قیمتها انعکاس نیافته و در برخی سالها رشد قیمتها پس از لحاظ رشد محدود تولید ناخالص داخلی بسیار کمتر از رشد نقدینگی بوده، این است که نقدینگی بهصورت رسمی و غیررسمی بسیار بیشتر از حد تناسب معمول به بخش مسکن تزریق شده است. تقارن روندهای کاسهایشکل نسبت نقدینگی به GDP و نسبت شاخص قیمت مسکن به شاخص قیمت کل بهخوبی موید این امر است که وقتی نسبت نقدینگی به GDP افزایش مییابد و نقدینگی بیشتری به بخش زمین و مسکن تزریق میشود، شاخص قیمت زمین و مسکن از شاخص قیمت کل بیشتر میشود.

سودهای تضمینی بادآورده مسکن و زمین

یکی از دادههای ارزشمندی که بانک مرکزی ایران در حوزه مسکن منتشر میکند، دادههای مربوط به فعالیتهای ساختمانی بخش خصوصی در مناطق شهری کشور است. در این دادهها بانک مرکزی ایران جزئیات زیادی از روند ساختوساز، تعداد و کمیت ساختوساز و هزینههای ساختوساز برای سالهای 1385 تا 1400 ارائه داده است. بررسی دادههای بانک مرکزی نشان میدهد سهم زمین در قیمت تمامشده ساختمانهای شروع شده توسط بخش خصوصی در مناطق شهری کشور از 43.4 درصد در سال 1385 به 51 تا 53 درصد در سالهای 1391 تا 1393 رسیده است. این مقدار در سالهای 1394 تا 1398 بین 48 تا 49 درصد بوده و در سال 1399 حتی 52 درصد را نیز به ثبت رسانده است. در سال 1400 این مقدار در کل کشور 47.4 درصد بوده است. اما در استان تهران نیز سهم زمین در قیمت تمامشده مسکن از حدود 54.4 درصد در سال 1385 به 63 تا 64 درصد در سالهای 1392 و 1393 رسیده و این میزان در سالهای 1393 تا 1398 حدود 56 تا 59 درصد، در سال 1399 حدود 65.8 درصد و در سال 1400 نیز 64.7 درصد بوده است. به نظر میرسد کاهش سهم زمین در هزینه تمامشده مسکن درحال ساخت طی سال 1400 عملا به دلیل 1- آرامش نسبی در بازار دلار و 2- جبران جاماندگی رشد قیمت مصالح ساختمانی باشد.

پژوهشگران حوزه مسکن معتقدند برای مدیریت بازار زمین ابتدا باید عوامل جهشهای قیمت مسکن را شناخت. به اعتقاد پژوهشگران، بخشی از افزایش قیمتهای زمین مسکونی به واسطه تورم کل قابلتوضیح بوده اما اضافه پرش آن با تورم عمومی و تغییرات سطح عمومی قیمتها توضیحپذیر نیست. بر این اساس برخی پژوهشگران معتقدند برای مداخله دولتها در بازار زمین شهری دلایل مختلفی وجود دارد: 1- ناتوانی مکانیسم بازار در تخصیص بهینه منابع زمین شهری و کاربری آن، 2- نبود جریان آزاد اطلاعات و 3- نبود رضایتمندی عمومی. پژوهشگران معتقدند دولت نمیتواند نسبت به موضوع زمین بیتفاوت باشد، اما درخصوص کیفیت مواجهه و مداخله دولت در بازار زمین دیدگاهها در کشور متفاوت است. برخی از پژوهشگران کشور وزن بیشتر را به عوامل سمت عرضه داده و معتقدند اگر دولت مساله عرضه زمین را با افزایش محدودههای شهری، تاسیس شهرکهای مسکونی و شهرهای جدید و مهمتر از همه با طرحهای «زمینصفر» همچون مسکن مهر (دولت احمدینژاد)، اقدام ملی مسکن (دولت روحانی) و نهضت ملی مسکن (دولت رئیسی) پیش ببرد، درنتیجه این اقدام و کاهش یا حذف قیمت زمین از قیمت تمامشده مسکن، مسکن ارزانتری به دست مردم خواهد رسید. اما برخی دیگر از پژوهشگران میگویند مساله اول جهشهای قیمت مسکن صرفا در سمت عرضه نیست و باید دولتها فکری برای بخش تقاضا نیز داشته باشند. به اعتقاد آنان، اولین و مهمترین مساله در کشور، چارهاندیشی برای تورم است که موجب شده همه داراییهای مصرفی و سرمایهای ازجمله زمین و مسکن هم ابزار سرمایهگذاری و حتی سفتهبازی قرار گیرند. در مرحله دوم دولت باید از ابزارهای مالیاتی کارآمد همچون مالیات سالانه بر زمین و مسکن مازاد و مسکن احتکارشده، مانع ورود نقدینگی به این بخشها شده و بهاصطلاح هزینه نگهداری این داراییها را بهشدت بالا ببرد.

نگاهی به روند و ترکیب درآمدهای مالیاتی بخش مسکن ایران در دوره زمانی سالهای 1366 تا 1400 نشان میدهد درآمدهای مالیاتی بخش مسکن بهصورت مجموع مالیات سالانه املاک، مالیات خانههای خالی، مالیات اراضی بایر، مالیات بر ارث، مالیات نقلوانتقال سرقفلی، مالیات نقلوانتقال املاک و مالیات بر درآمد اجاره مستغلات تعریف شده است. ترکیب این دادهها با مجموع درآمدهای مالیاتی کشور از سال 1366 تاکنون نشان میدهد سهم مالیات بخش مسکن از درآمدهای مالیاتی دولت (با احتساب همه پایههای درآمد مالیاتی ازجمله مالیات بر واردات)، از حدود 7.4 درصد در سال 1366، 8.6 درصد در سال 1367، 7.7 درصد در سال 1368، 6.9 درصد در سال 1369 و 5 درصد بین سالهای 1370 تا 1374، به حدود 2.3 درصد تا سال 1400 رسیده است. به عبارتی، سهم بخش مسکن از درآمدهای مالیاتی دولت از دهه 1360 تا سال 1400 سقوطی 70 درصدی داشته است. (از حدود 7 درصد در دهه 1360 به حولوحوش 2 درصد در سالهای اخیر رسیده). اما مقایسه سهم مالیات مسکن با سهم مالیات حقوق و دستمزد (شاغلان بخش دولتی و خصوصی) نشان میدهد درحالی سهم مالیات مسکن از حدود 7 درصد در دهه 1360 به 2 درصد در سالهای اخیر رسیده که در همین مدت سهم مالیات پرداختی شاغلان (مالیات حقوق و دستمزد) بهطور میانگین طی 36 سال اخیر 11 درصد و تغییرات آن حولوحوش محدوده 10 تا 12 درصد در نوسان بوده است. همچنین درحالیکه شاغلان کشور در همین مدت افزایش یافتهاند، تعداد مسکن در ایران افزایش داشته و قیمتها سر به فلک کشیدهاند. نکته قابلتامل دیگر اینکه طی چهار دهه گذشته درحالی سهم مالیات مسکن از درآمدهای دولت کاهش 70 درصدی داشته که در این مدت سهم تقاضاهای مصرفی و سرمایهای در بخش مسکن از 75 درصد مصرفی و 25 درصد سرمایهای در دهه 1360 به 25 درصد مصرفی و 75 درصد سرمایهای تغییر یافته است.

کانالهای انتقال قیمت داراییها به بخش واقعی و تورم

بهطور سنتی در هدفگیری تورم تنها قیمت کالاها و خدمات مورد نظر است، اما دلایل زیادی وجود دارد که بانکهای مرکزی را مجاب میکند به قیمتهای دیگر نیز توجه کنند. توجه به قیمت در بازارهای دیگر بهویژه پس از بحرانهایی نظیر بحران مالی آسیای جنوب شرقی از سال 1997 که بحث ضرورت ایجاد ثبات مالی و عدم کفایت ثبات پولی برای سیاستگذاری پولی دارای اهمیت فراوانی شد و نیز آشفتگی اقتصادی ژاپن در دهه 1980 یا افزایش سریع قیمت داراییها در اواخر دهه 90 در آمریکا اهمیت بیشتری یافت. فخری محدث در پژوهشی با عنوان «محاسبه شاخص قیمت داراییها و بررسی اثر آن بر تورم» این دلایل را اینگونه بیان میدارد. تورم قیمت داراییها اثر ثروت ایجاد میکند. مصرفکنندگان وقتی احساس ثروتمندتر بودن میکنند شروع به صرف مخارج بیشتری میکنند. قیمتهای بالای سهام سبب میشود بنگاهها مخارج سرمایهگذاری بیشتری انجام دهند، بنابراین افزایش قیمت داراییها نشانهای است برای تورم آینده عمدهفروشی و خردهفروشی. از سوی دیگر، به نسبتی که داراییها جریان درآمدی در آینده ایجاد میکنند، قیمتهای افزایش یافته آنها به این معناست که در آینده مخارج مصرفی بیشتری به وجود خواهد آمد. بنابراین قیمت داراییها باید در یک اندازه جامعتری از تورم گنجانده شود.

افزایش قیمت دارایی خارج از روند بلندمدت آن میتواند باعث ایجاد حباب قیمتی شده و وقتی این حباب میترکد، میتواند در ابتدا سبب استقراض فراوان نهادهای مالی و درنهایت موجب ورشکستگی آنها و اغتشاش بازار شود، همچنین وقتی این حباب میترکد، کاهش ناگهانی در ارزش سهام یا املاک و مستغلات را بهدنبال داشته و سبب میشود وامهایی که با دریافت وثیقههایی مانند داراییهای ذکر شده پرداخت شدهاند، تبدیل به وامهایی بدون حمایت تضمینی کافی شوند و بنابراین خسارت بالقوه بانکها را به همراه دارد، چنانکه در ژاپن و آسیای شرقی اتفاق افتاد. قیمت داراییها در سازوکار انتقال پول نیز نقش دارد. بنابراین مراجع پولی میتوانند یک متوسط وزنی از تورم و قیمت داراییها را بهعنوان هدف انتخاب کنند زمانی که حباب قیمت داراییها رشد میکند، ریسکهایی را در شکلگیری تورم بالاتر فراهم میکند. ترکیدن این حبابها باعث عدمثبات مالی و از دست دادن ستانده نیز میشود. زمانی که از داراییها بهعنوان وثیقه استفاده میشود، حباب قیمت آنها میتواند به افزایش اعتبار منجر شده و این امر نیز میتواند به افزایش قیمت داراییهای مرتبط منجر شود و چرخه افزایش قیمت داراییها همچنان ادامه مییابد. زمانی که قیمت داراییها ناگهان کاهش مییابد بنگاهها با محدودیتهای مالی جدی مانند کاهش ارزش وثیقههایشان روبهرو میشوند، در این وضعیت قرضدهندگان نسبت به قرض دادن در مقیاسی پیش از افزایش قیمت داراییها بیمیل میشوند. این نوسانات میتواند فعالیتهای اقتصادی را بهصورت قابل توجهی تحت تاثیر قرار دهد.

کانالهای انتقال قیمت داراییها به بخش واقعی و تورم

براساس پژوهش فخری محدث که با عنوان «محاسبه شاخص قیمت داراییها و بررسی اثر آن بر تورم» منتشر شده، در حالت چسبنده بودن قیمت کالاها تکانههای پولی ابتدا از طریق تغییر در قیمت داراییها به بخش واقعی منتقل میشود و نوسانات قیمت داراییها میتواند رشد بخش واقعی و پولی را تحت تاثیر قرار دهد. در بیشتر مدلهای اولیه چنین ارتباطات درونی بین قیمت داراییها و بخش پول از طریق وارد کردن نرخ بهره کوتاهمدت و نرخ ارز تبیین شده است. بهطور کلی انتقال تورم قیمت داراییها به تورم قیمت کالاها را میتوان هم از طریق تقاضای کل و هم بهواسطه انتظارات ایجاد شده از روند آینده تورم و ستانده با فرض اینکه قیمت جاری یک دارایی ارزش تنزیل شده جریان درآمدی است که توسط آن دارایی ایجاد شده است، تبیین کرد. ماهیت و سرعت انتقال نهتنها به سهم داراییها در ثروت بخش خصوصی بلکه به سطح توسعه اقتصاد بهویژه بازار مالی آن بستگی دارد.

با افزایش همگرایی بازارها عدمتعادل در بازار دارایی بهراحتی به بازارهای دیگر منتقل میشود. بهعنوان مثال مازاد نقدینگی تمایل به کاهش نرخ بهره کوتاهمدت دارد که این امر باعث ایجاد مازاد تقاضا برای سهام و درنتیجه افزایش قیمت آن میشود؛ هرچند هنگامی که روابط درونی دسته داراییها (ارز، طلا، اوراق مشارکت مستغلات و موارد دیگر) در بین خودشان و نیز با متغیرهای واقعی زیاد میشود، فرآیند انتقال مبهم و پیچیده میشود. همچنین ثابت شده است که قیمت داراییها بسیار نوسانی و به تمایلات سرمایهگذاران حساس و کاملا مستقل از هر تغییری در ساختارهاست. درنتیجه استخراج اطلاعات دقیق و صحیح از هر تغییر مشاهده شده در قیمت داراییها تقریبا غیرممکن است. مسکن یکی از مولفههای عمده ثروت کل را تشکیل میدهد و در بسیاری از کشورها وزن قابل توجهی در شاخص قیمت مصرفکننده دارد، بهطور کلی بخش مسکن بخشی پرنوسان و حساس نسبت به دورههای تجاری است و فعالیت حقیقی در بخش مسکن بهعنوان یک نماگر پیشرو در فعالیتهای اقتصادی شناخته شده است. در مورد آمریکا استاک و واتسون در سالهای 1989 و1999 بیان میکنند، قیمت مسکن میتواند برای پیشبینی فعالیتهای حقیقی و تورم یا هر دو به کار رود.

-

سه شنبه ۲۱ فروردين ۱۴۰۳ - ۱۸:۱۲:۴۹

سه شنبه ۲۱ فروردين ۱۴۰۳ - ۱۸:۱۲:۴۹

-

۱۷ بازديد

۱۷ بازديد

-

-

بازار آریا

بازار آریا

لینک کوتاه:

https://www.bazarearya.ir/Fa/News/1148098/